FXやバイナリーオプションの税金について、複雑そうというイメージを持っている方も多いのではないでしょうか。たしかに今までは利益に対しての割合が金額によって異なったりととても分かりにくく、そして不親切なものになっていました。

しかし、2012年度から税制が大きく変わり、FXやバイナリーオプションについての税金はとても分かりやすくシンプルなものに、そしてトレーダーにとっても親切な内容になりました。

国内と海外では税金の種類や、バレやすい・バレにくいという要素も違いますし、申請をしなくても良いケースもございます。

税理士さんに相談しながら作成した2019年更新の最新版です。

国内業者と海外業者の税金の違い

| 国内業者 | 申告分離課税 |

|---|---|

| 海外業者 | 総合課税 |

国内業者の場合は、所得と分離して考える申告分離課税という課税方式で、海外業者の場合はそれ以外だから総合課税に該当するという風に考えておきましょう。

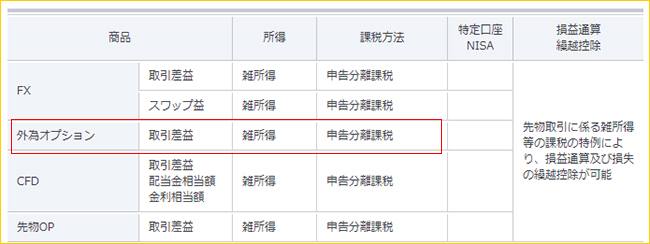

国内バイナリーオプションは申告分離課税

まずは、国内業者で利益を得た時のバイナリーオプションの税金について。 GMOクリック証券の外為オプションやヒロセ通称のLION BOなどが該当します。

GMOクリック証券によると、外為オプションの税金はFX初心者と同じ扱いとなっています。

申告分離課税での税率はいくら?

基本的に所得に関わらず税率は20%です。(所得税15%、住民税5%)(源泉分離課税)

ややこしいのは、2013年から2037年までは復興特別所得税によって、20.315%(所得税15.315%、住民税5%)となっています。

なので、当分は国内FX及びバイナリーオプションの税金は、20.315%が答えです。

所得に関わらずなので、貴方の税金の計算方法は簡単です。

例えば年間100万円の利益なら、20.315%なので20万3150円が税金となります。

※正確には申告の際に100万円の利益から経費を引いた額の20.315%なので下にある確定申告の段落も読んでみてください。

海外バイナリーオプションは総合課税

総合課税というと難しいですが、要するに単なる収入扱いになるだけです。 国内業者のように一律20%(20.315%)という特例が適用されないその他の収入という事です。

つまり、講演料や原稿料、占いを自宅で始めた収入(お給料以外の個人収入)等と同じ扱いとなります。

総合課税での税率はいくら?

いろんなサイトの説明だと収入に応じて上がる等と書いてあり、確かにそれは正しいのですがそれを今計算したり国内業者と税金の比較をするのはナンセンスです。

単純に収入に上乗せと理解すればよいでしょう。

後にも書きますが、日本の業者にしろ海外業者にしろ、確定申告で利益を申請する事で税務署が税金は計算してくれます。

なので支払うべき額を支払うだけなのです。

申請しなくても良いケースを真剣に考える

ここで細かい疑問が生まれます。

Q「年間5万円しか利益が出ていなくても申告しなくちゃいけないの?」

等、申告しなくても良いケースはないのか?という事です。

バレる、バレないの話の前に、まずは真剣に「その税金、本当に払う必要がありますか?」という事を考えます。

年間20万円以上の利益及び所得が無ければ不要

ガイドラインには、給与所得及び退職所得以外の所得の合計が20万円以上の場合は確定申告しましょうとなっています。

つまり、20万円以下なら申請は不要=実質税金免除という事です。

確定申告が不要という事は、税金を払わなくても良いという事と同じ事です。

ただし、バイナリーオプションの利益が15万円だったとしてもそれ以外に5万円以上の所得があったら合計の所得が20万円を超えるので、申告が必要です。

経費を引いて所得が20万円以下にする

ここで気になるのは、

所得=利益ー経費 ・・20万円以下なら確定申告不要です。

という事は、バイナリーオプションで30万円の利益があっても、書籍や有料ツール等の経費を引いたら20万円以下になるから、所得は20万円以下なので確定申告をする必要が無いか?

という事です。 これは正しいです。

経費がどのくらいかかったのかは結局、確定申告をしないと税務署・役所には伝わらないので、後に通告が来るケースは多いようです。 その時に「利益に対してこれだけの経費がかかった」という証明が出来て、それが認められるのであれば、確定申告をしないという流れは正式な流れです。

恐らく、利益が年間20万円を超えていても多くの方が頭の中で勝手に「経費を引けば20万円以下だから関係ない」と判断して申告をしていないのが現状だと思います。 経費はどこまで認められるのか?という事は下の方に記載しました。

サラリーマン等、お給料をもらっている人のケースを具体例で解説

サラリーマン(会社員)・公務員・フリーター等、給与所得をメインでもらって副業でバイナリーオプションをしている人の例

色々なケースがあり過ぎて複雑な為、様々な具体例を上げて確定申告が必要かどうか?を細かく書き出してみましたので参考にしてみてください。

自営業や年収2000万円以上の人は税金発生

先ほどの理由(面倒くさいから)は、くだけていたのでそんな事書いてあるサイトは少ないですが、自営業者やフリーランスは、20万円以上など関係なく申請が必要とあります。 つまり、1万円だけ利益を上げても税金を支払わなくてはいけないのです。

給与所得以外での所得が20万円以上という条件に満たしているからという理屈でも通りますが、一体何故なのか?という疑問は残ります。 そこで、どちらにしても確定申告する人だからと考えれば納得がいくのです。

あと、ついでに年収2,000万円以上の人は無条件で税金を納める必要があります。 これは何となく叩けば埃が出そうだからとかいう理由でしょうか・・資産運用は資産隠しや税金対策にも悪用できなくもないですからね。

専業主婦・学生の場合は扶養を外れるかどうかが焦点

専業主婦や学生さん、ニートの方で、旦那さんもしくは親の扶養に入っている人がバイナリーオプションで利益を上げた場合は、確定申告をするしないもそうですが、扶養を外れるかどうか?が大きな焦点になってくるでしょう。

よく言われる103万円の壁(2018年~は150万)というやつです。

この場合、例えば10万円の利益が出た場合は単純に所得が増えて、超えないようにしていた壁を超える事になるので、旦那様の扶養に入れない等の問題が生じます。 (バレるバレないの問題は次のページなので一番下まで読み進めましょう)

その他、確定申告をしなくてよいとされているどんなケースにも言えますが、バイナリーオプションでの利益は所得扱いになるので、例えば無職で所得が35万円だったとしてもバイナリーオプションの収入が10万円あって38万円を超えれば確定申告が必要です。

損失がある場合は赤字申請できるのか

損失を出した場合も、確定申告の必要があるとガイドラインにはあります。

ただ、これは国内業者の損失を3年繰り越せるというルールにのっとった手続きなので経費計上で所得が減ってラッキーという事ではないのが残念です。

損失を3年繰り越せるとは?

損失を3年繰り越せるという事は、初年度に100万円損失を出して、翌年に20万円の利益を上げた場合でもまだマイナス80万円なので20万円の利益には税金がかかりませんよという事です。

ここで迷うのが、初年度に10万円損失を出した時ですよね。 会社員で他に収入が無い場合、その為だけに確定申告するのは面倒くさいけど、翌年に20万円の利益を上げたら10万円分の税金だけで済むという話なのです。

確定申告で税金を支払います

ここまで専門的な話をしてきましたが、根本的な確定申告の話をしていませんでした。

知識が無ければバイナリーオプションで利益を上げたから、じゃあその足でどこかに入金しに行かなくてはならないのか?と考えるかもしれません。

確定申告というのは、年に一度自分の収入を国に報告して税金を計算してもらう自己申告です。

会社からお給料をもらっている方は会社が代わりに申告を行っています。 なぜなら全員が自己申告だと申告しない人も出てくるし、何より調査が大変だからです。 なのでサラリーマンその他お給料をもらっている人で年間20万円以上の利益がある人は年末調整の時期になったら会社に報告しなければいけません。

だからフリーランスで働いている人・自営業者の人は強制的に自分で確定申告しなくてはいけないのです。

バイナリーオプションで利益を上げても会社は知らないので、その利益分を収入として申告しなくてはいけないわけです。 そこで税務署が税金の計算をして、後に請求が来たり、海外業者の場合は収入に合算するので健康保険料や住民税等が上がり間接的に支払うようになるというわけです。

ただ、確定申告といえば経費計上も大事です。

バイナリーオプションにおける経費計上の疑問

経費に関しては、一般的にバイナリーオプションで利益が出て、それに対して例えば有料のツールを購入したとか本を購入した場合は利益から経費を引く事が出来ます。

利益から経費を引いたもの=所得となり所得によって税金が計算されるので、経費として認められるものは沢山申告したいものです。

有料のツールで利益を上げられなかったが、結局当サイトの攻略法で利益を上げられたという場合でも雑所得や事業所得の場合は通ります。

例えば30万円の利益で、有料のツールを5万円で買いました、結果25万円が給料と別の所得です。 と申告した場合は何の問題も無いと思います。

では、30万円の利益で、年間のインターネット通信費や家賃の3割等を含めたら経費が50万円になったので、給与所得から20万円がマイナスされて市民税や国民健康保険料が安くなるのでは?

という悪知恵・疑問が浮かぶ人もいるでしょう。

どこまで経費は認められるのか?

ここで、所得の種類が争点になってきます。

バイナリーオプションは基本、雑所得

所得にも種類があり、バイナリーオプションの場合は、一時所得・事業所得・雑所得のどれかに該当します。 例えば、パチンコでもそれを生業として(パチプロとして)生活しています。記録はこうです。と証明できれば事業所得になり得るので、人によって違う・曖昧な所ではあります。

一般的にFXやバイナリーオプションの所得は、雑所得です。国内業者の場合は特に確立されています。 雑所得の場合は、事業じゃないので赤字という概念がありません。 利益を経費で0にする事が出来るまでです。 ですから、給与所得が減ってラッキーという事にはなりません。

事業所得として認められれば(調査が入った時にきちんと説得出来れば)、最高です。

経費として認められる幅が広がり、赤字の場合に給与所得も含めた全体の所得を減らす事が出来ます。

しかし、これは「まず無理でしょうね」との事。 自営業だったら時間の使い方も曖昧なのでパチプロ同様、専業トレーダーという事で、認められる可能性ありますが、それも実質的に専業と言い張れるだけの取引記録等が必要ですし、特にサラリーマンや公務員の場合は既に専業で別の仕事をしている事が明確なので、やはり事業所得だと言い張るのは困難です。

ちなみに、確定申告自体は自己申告なので、事業所得なのか?どうなのか?というツッコミは調査が入った時点での話です。

ですので確定申告の段階で自分がそう思うからそう書いたと事業所得として提出して家賃などの経費を入力して、マイナスを増やし提出する事は可能です。 お咎めなければ通って晴れて源泉徴収で支払ったお金が沢山戻ってきて住民税も安くなって・・と得します。 しかし、これは相当悪質です。

ちなみに、競馬の裁判でグレーな部分が少し明確になりましたが、パチンコや競馬の場合は雑所得では無く一時所得とみなされる事が多いようです。

故に、海外業者のバイナリーオプションも一時所得とみなされるケースがあり、その場合は経費として認められる範囲が雑所得よりも少なくなります。 例えば毎月のインターネットの代金等も認められない可能性が出てきます。

国内業者のFXは雑所得になるのでそれと同じと言い張れば良さそうですが金融庁が認めていないのでどう転ぶか分かりません。

これも色々曖昧な要素の多い自営業者や扶養内の専業主婦の確定申告に比べると、サラリーマンや公務員はより曖昧さが薄れるのでなるべく第三者が見てどう考えても経費として認められるでしょうと思うものを申告するというのが正解です。

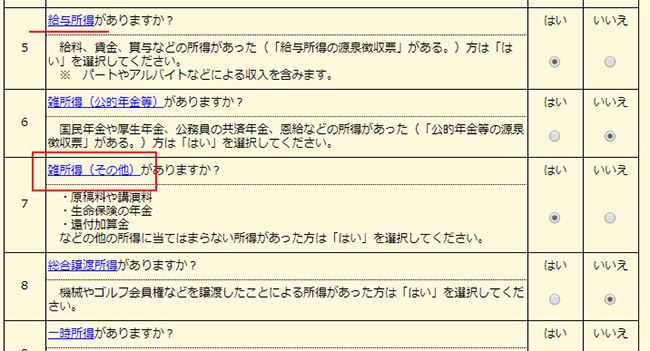

確定申告の書き方

確定申告そのものの書き方をここで説明するのは個人の業種や扶養等によって様々なので、バイナリーオプションに関連する項目を軽く紹介しておきます。

先ほど書いた通り、FXやバイナリーオプションの所得は雑所得となります。 雑所得には公的年金を指す事もあるので、正確には雑所得(その他)と覚えておきましょう。

お給料や普段の収入の他に、雑所得(その他)があるというだけの話なので後はガイダンスに従って金額を入力するようになります。

国内業者の場合は、業者のHPから正式な書類が発行されたり様々なガイドラインが用意されているので各業者のガイダンスに従います。

海外業者の場合は情報が無いので困ると思いますが、副業でライターをしたり歌を歌って報酬をもらったりという収入と同じなのでこちらも調べやすいです。 でもせっかくなので一例を挙げておきます。

例)公務員・会社員(サラリーマン)が副業でバイナリーオプションで20万円以上利益を上げた場合

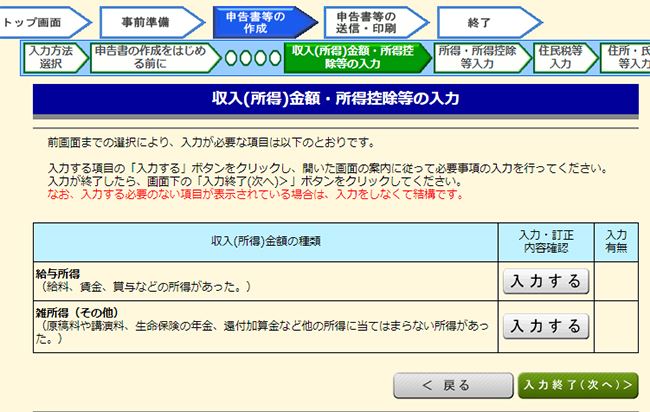

確定申告のぺージ

から以下のように進むと初心者に分かりやすいです。

申告書・決算書、終始内訳書等 作成開始(青ボタン)

↓

書面提出(私はいつもこちらなので)

↓

所得税コーナーへ

↓

左のボタン選択がお分かりにならない方(緑ボタン)作成開始

↓

3 収入については、上記のいずれにも当てはまらない

↓

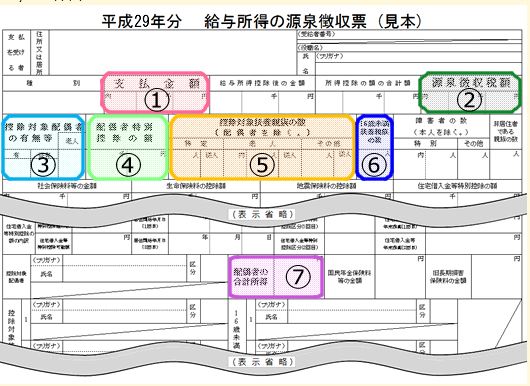

給与所得の入力・・公務員や会社員、アルバイトでお給料をもらっている方は手元に源泉徴収票という会社から発行される紙が必要です。 これを観ながら入力をします。

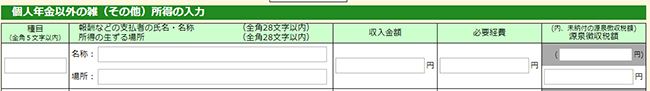

一応、海外バイナリーオプションの場合、雑所得の入力は、この簡易的な確定申告のやり方の場合、種目・名称・住所・収入金額・必要経費・源泉徴収額を入力します。

迷うのは種目ですが、これは明確な規定が無いので分かりやすく書くようにとだけ決まっています(原稿料や講演料など)海外バイナリーオプションの場合を5文字で表すとしたら報酬ですかね。 名称や場所は各業者の特定商取引に記載がありますのでサイト名ではなく会社名を書くとよいでしょう。 金額と経費はわかりますね。 源泉徴収は引かれていないので0円です。

申告しなければバレないのか

ここまで来て今更ですが、内心こう思っていませんか?

「申告しなくてもバレないんじゃないの?」

長くなりましたので、次のページで解説します。